Kako se Grčka rješava svog trećeg paketa spašavanja, a svijet obilježava 10. godišnjicu propasti Lehman Brothersa u vrijeme najvećeg rasta u historiji američkog tržišta dionica, izazovno je pomisliti kako je globalna finansijska kriza zaista daleko iza nas.

No ipak, u zbunjujućem svijetu svjetskih finansija, kao i u bilo kojem običnom kasinu, izgled neprekidne serije pobjeda često se prikaže kao varljivo. Investitori i kreatori politika su to naučili na teži način 2008. godine. No, nedavni slom turskelire bi mogao biti još jedan bolan podsjetnik na dešavanja.

Dok su se nervozna tržišta strane razmjene naoko donekle stabilizirala protekle sedmice, nakon ograničene akcije Turske Centralne banke i obećanja Katara o 15 milijardi dolara direktnih investicija, značajna šteta je već nanesena turskoj ekonomiji. Lira je ove godine zabilježila pad od 40 posto u odnosu na dolar i tako napravila velike brige oko održivosti značajnih dugova države koji su povezani sa dolarom.

Direktni uzrok turskih problema je veoma jasan: ranije ovog mjeseca je Američka Vlada nametnula sankcije svome savezniku u NATO-u u znak odgovora na pritvor američkog evanđeoskog pastora optuženog za miješanost u pokušaj puča 2016. godine. Objava Trumpove administracije o udvostručavanju tarifa na čelik i aluminij 10. avgusta odmah je poslala liru nizbrdo.

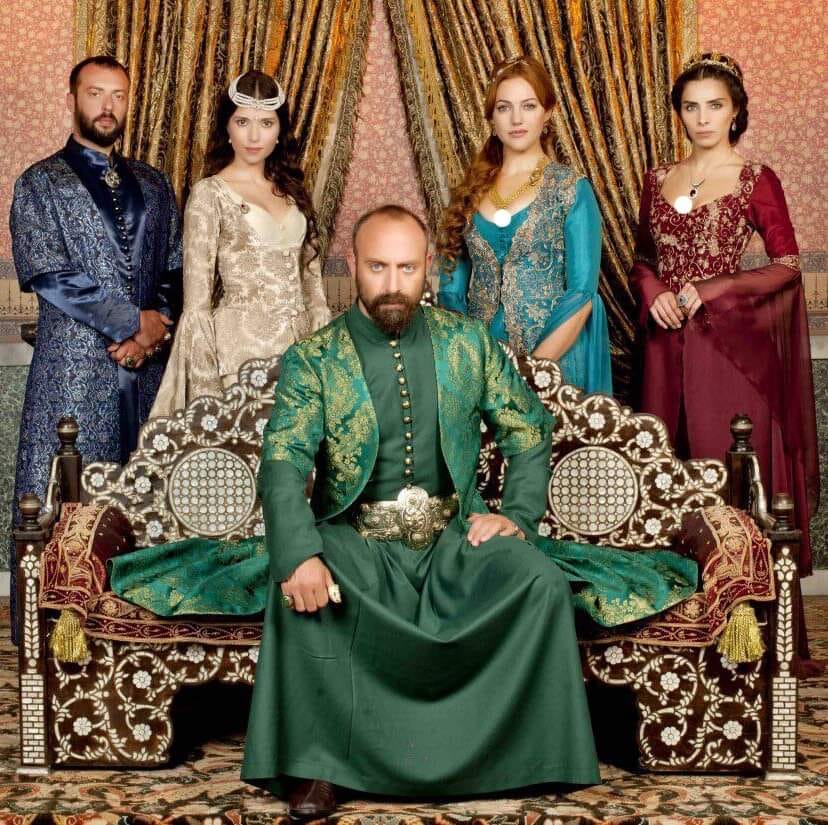

Krizu su od tada pogoršali strahovi investitora koji su nastali od agresivnih kritika turskog predsjednika Recepa Tayyipa Erdogana na račun „lobija stope kamata“, kako on to naziva, kao i od njegovog dugoročnog protivljenja povećanju stopa kamata – mjere koju je turska Centralna banka ipak provodila nekoliko puta tokom protekle godine.

Na prvi pogled, nedavni grčevi tržišta bi stoga bili jedinstveni turski problem, pokrenut jedinstvenim okršajem dvojice populističkih moćnika, Donalda Trumpa i Recepa Tayyipa Erdogana, te pogoršan ekscentričnim pogledom na svijet ovog drugoga.

Međutim, u biti su turski problemi daleko od jedinstvenih. Nastali nakon nedavnih intervencija Međunarodnog monetarnog fonda (IMF) u Argentini i Pakistanu, oni jasno reflektiraju set dubokih ranjivosti cijele klase tržišta u razvoju.

Kanarinac u rudniku

Zapravo, turski ekonomski problemi su dugo vremena nastajali i blisko su povezani sa prikrivenom slabošću svjetske ekonomije koja je nastala kao nenamjerna posljedica međunarodnog odgovora na svjetsku finansijsku krizu 2008. godine.

Za kolaps Lehman Brothersa, a 10. godišnjica tog događaja je slijedećeg mjeseca, vodeće svjetske centralne banke su odgovorile obaranjem kamata na historijski niske granice i otkupom imovine niskog rizika od privatnih banaka, čime su upumpale 15.000 milijardi novog novca u globalni finansijski sistem . ta politika je poznata kao „kvantitativno ublažavanje (quantitative easing, QE).

Sa finansijskim institucijama koje se sada kupaju u ogromnoj likvidnosti, trgovci i investitori su krenuli na globalnu potragu za prinosima. Neki su sipali svoj novac u američko tržište dionica i tako hranili trenutni rast. Drugi su investirali u nekretnine i tako pojačali stambeni „bum“ u globalnim gradovima kao što su London i San Francisco. Treći su pak kupovali korporativne obveznice ili špekulirali sa obrazovnim pozajmicama ili kompleksnim paketima automobilskog osiguranja.

No, značajan udio novca stvoren kroz QE je pronašao svoj put preko granice – u obliku pozajmica ili direktnih investicija u tržišta u razvoju gdje su granice profita bile značajno veće nego u razvijenom svijetu. Za veći dio protekle decenije, Turska je bila jedan od glavnih korisnika ove plime jeftinog novca.

Posljedica toga je predsjednikovanje Erdoganove stranke AKP tokom spektakularne ekspanzije izgradnje uz pomoć kredita koja je, nakon silnih ekonomskih kontrakcija 2009. godine, rapidno izmijenila horizonte turskih glavnih gradova i lansirala njegovu ekonomiju u nove visine čime je Turska postala jedno od najbrže rastućih tržišta na svijetu.

Tokom procesa, međutim, država je sakupila mnogo dugova sa dolarskom denominacijom. Do kraja 2016. godine, skoro 90 posto pozajmica turskih stambenih kompanija – čije su aktivnosti nosile i do 20 posto ekonomskog rasta države proteklih godina – bilo je u stranim valutama. Pošto su zarade ovih firmi većinom u domaćoj valuti, pad lire im žestoko otežava isplaćivanje tih dugova.

Sve u svemu, Institut međunarodnog finansiranja procjenjuje kako je dug turskih filmi, finansijskih institucija i domaćinstava u stranim valutama, jednak vrijednosti od 70 posto godišnjeg ekonomskog prihoda. Turske banke su naročito u nezgodnom položaju: sa isplatom više od 100 milijardi dolara stranog duga postoji stvaran rizik sistemskih neuspjeha isplate.

Ako veliki broj turskih banaka i kompanija propadne tokom naredne godine ili tokom naredne dvije godine, ekonomske posljedice će se brzo proširiti mimo turskih granica.

Prve na udaru mogle bi se naći evropske banke koje su najviše posudile turskim dužnicima, a tih banaka je najviše u Španiji (82 milijarde dolara), Francuskoj (38) i Italiji (17) – tri države čiji se bankarski sektori još uvijek oporavljaju od posljedica globalne finansijske krize i krize Evropskog duga.

Druga staza kojom bi finansijski problemi vjerovatno krenuli bi bili kroz iznenadnu obustavu kapitalnih izdvajanja i to bi djelovalo na monete drugih ranjivih tržišta u razvoju kao što su Indija, Indonezija, Pakistan, Argentina i Južna Afrika.

Neka tržišta u Subsaharskoj Africi – poput Angole, Gane, Etiopije i Mozambika – također su identificirana kao veoma ranjiva. Isto se može reći i za neke razvijenije ekonomije poput Čilea, Poljske i Mađarske koje imaju relativno veliki dug u stranoj valuti koji iznosi iznad 50 posto GDP-a.

Turska, u ovoj situaciji, izgleda kao kanarinac u rudniku uglja (pokazatelj opasnosti).

Savršena oluja

Zaista, već nekoliko godina, savršena oluja se razvija u globalnom finansijskom sistemu sa fokusom – kao u ranijim epizodama kriza 1980-ih i 1990-ih – na tržišta koja se razvijaju i koja su najviše ovisna o stranom kapitalu.

Kako navode iz Banke međunarodnih nagodbi, iznos dugova sa dolarskom denominacijom širom svijeta se skoro udvostručio sa 11.400 milijardi dolara od početka recesije 2009., sa udjelom tržišta u razvoju od 3.700 milijardi dolara ukupnog rasta. Od danas do 2025. godine, vlade, kompanije i finansijske institucije ovih država trebaju naći način isplate ili refinansiranja planine vanjskog duga koja iznosi 2.700 milijardi dolara.

Problem je u tome da će ove obaveze u dolarima biti sve teže održavati pošto Federalne rezerve SAD-a planiraju monetarno postrožavanje i odmotavanje svog vlastitog QE programa zbog relativno dinamične američke ekonomije. Zvaničnici FED-a su signalizirali kako bi mogli upeterostručiti stope kamata već tokom narednih 15 mjeseci.

Posljedično, određena tržišta u razvoju će se naći u rascjepu između rasta troškova pozajmica, smanjenog dotoka kapitala i jačeg američkog dolara, a sve to će se urotiti da njihovo servisiranje dugova u dolarima bude sve više skuplje – u nekim slučajevima direktno nedostižno.

U međuvremenu, naznačeno usporavanje u Kini znači kako je malo vjerovatno da će Vlada Kine pokušati spasiti tržišta u razvoju – kao što je uradila 2009. kada je poplavila vlastitu ekonomiju kreditima i pokrenula vlastiti građevinski „bum“ što je ponukalo rast u državama u razvoju koje su izvozile u Kinu.

Razlog zbog kojeg se Turska sada nalazi na liniji fonta ove krize tržišta u razvoju je taj što ona pati od naročito opasne kombinacije kratkoročnih dugova u dolarima, pregrijane ekonomije i rastućih geopolitičkih opasnosti povezanih sa Erdoganovim autoritarnim preokretom – uključujući čistku nakon pokušaja puča 2016. koji je sve više otuđio NATO saveznike iz Evrope i Sjeverne Amerike, kao i njegove nasilne politike prema Kurdima.

No, ukoliko se trenutna trajektorija monetarnog postrožavanja u državama u razvoju nastavi (a nema razloga da se vjeruje u suprotno), bol daljih udara zbog valute i duga neće ostati samo u Turskoj.

Ispod, kako na prvi pogled izgleda, mirne površine svjetske ekonomije, svjetski finansijski sistem prikriva velike ranjivosti zbog decenije spekulativnih investicija pojačane historijski niskim stopama kapama i monetarnim eksperimentom bez presedana – kvantitativnim ublažavanjem.

Sa vodećim svjetskim centralnim bankama koje napokon pokreću vlastite QE programe i počinju povećavati stope kamata, ove sistemske ranjivosti isplivavaju. Plima jeftinog novca posustaje. I, kako je američki investitor Warren Buffen kazao, tek kada se plima povuće može se vidjeti ko je plivao nag.

Stavovi izraženi u ovom tekstu autorovi su i ne odražavaju nužno uredničku politiku Al Jazeere.